市場救済策が効果を示し、需要が徐々に回復

- テンガードホールディングスリミテッド

スタッフコラム

市場救済策が効果を示し、需要が徐々に回復

[2023年9月6日]

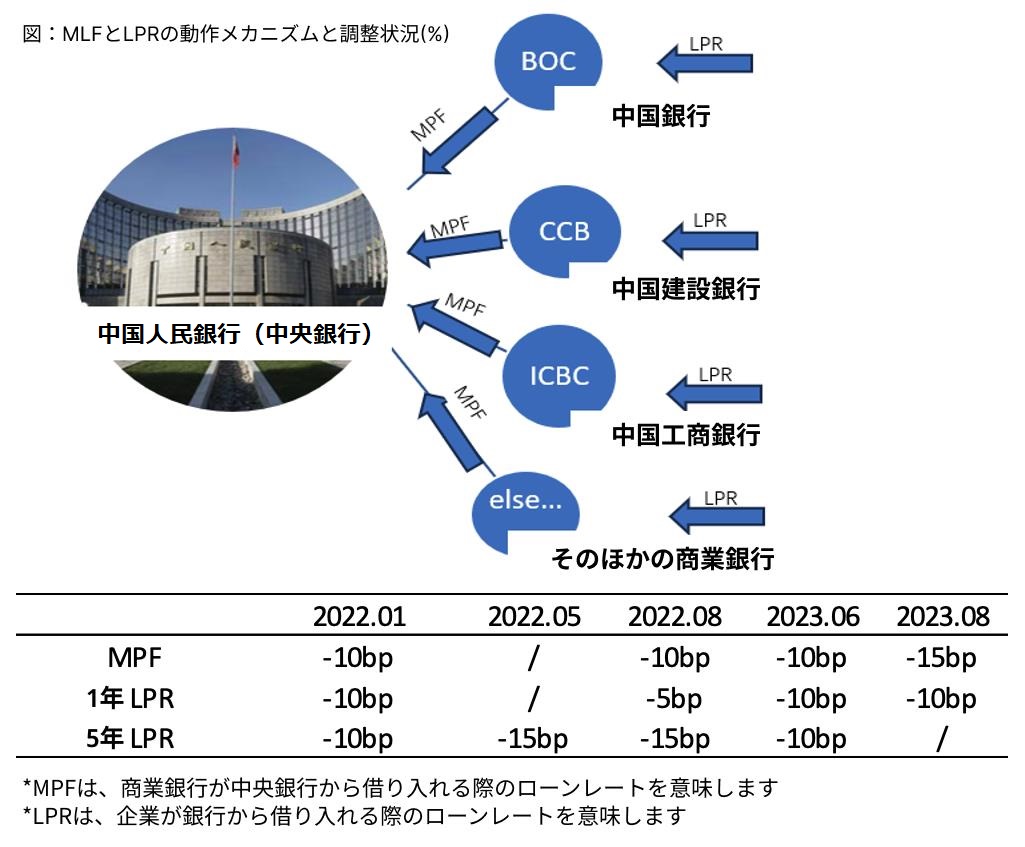

不動産企業の販売および資金調達状況が厳しくなる中、不動産市場を救うために、中国の中央銀行が行った最近の金利政策の調整方向が予想外であるように見える。理論的には、中央銀行が銀行に供給する資金量は、銀行が貸し出す資金量よりも常に多いはずだ。これは、商業銀行が利潤の最大化を追求することとも一致する。

しかし過去2年間需要を刺激するため、MPF中期融資ファシリティと5年LPR貸出市場の市場提示金利の差が拡大し続けており、この原則に反している。つまり、銀行が貸し出すことができるローンの量が増えたが、より少ない金利しか受け取れないということである。(下図参照)銀行の不動産ローンの構造を見ると、銀行の純利ざやへのプレッシャーが倍増している。したがって、8月中旬に行われた非対称的調整により、MLFと長期LPRの金利差が元に戻ったことは、不動産市場への資金供給の増加が上限に近づいていることを示唆している。しかし、需要はまだ期待されるまで達していないため、他方面とのマッチングが必要となっている。

春の種まきのように、MLFの金利の低下は、以前よりも多くの土地を耕作するための支出を意味している。一方、長期LPRは田んぼの中の稲1本1本の間の距離を決定づける。もし、より多くの食物を生産する目的であれば、土地は多ければ多いほど良い。同時に、同じサイズの土地にできるだけ多くの種を植える必要があります。しかし、すべての土地を稲作のためだけに使うわけにはいかず、稲の間隔もあまりにも近すぎてもいけない。

MLFと長期LPRの金利差が再び拡大し、元に戻ってきていることは、供給側の柔軟性の範囲が基本的に確定されていることを意味している。これは、耕作可能な面積と植付密度のテストが完了した後、肥料を施す、害虫駆除するなどの次の段階に進む必要があることを示している。

予想通り、各銀行はこの月末に連続して新しい施策を導入した。既存の住宅ローンの返済金利を特定的に低下させることで、短期的には住宅購入者の負担を軽減することができ、中長期的には信用環境の安定を維持するのに役立つ。定期預金の金利を下げることは、銀行の負債圧力を軽減するだけでなく、間接的な消費も促していく…

実体経済の成長を促進するためには、不動産市場を救うだけでなく、同時に金融システムの安定を維持する必要がある。したがって、見通しが不確実な場面では、過度に緩和する政策を採用するのは避ける方が良いだろう。6月や7月の一部経済データが市場に失望感をもたらしているかもしれないが、サービス業が先行して回復していることから、中国市場の需要はゆっくりとだが安定した成長を続けている。

- コラム

- お知らせ

- Q and A

証券取引委員 (SFC:Securities and Futures Commission) の Type 4, 9 のライセンスを取得しているファイナンシャルアドバイザーです。

香港強制性公積金計劃管理局 (MPFA: Mandatory Provident Fund Schemes Authority) の正規取扱代理店です。

香港保険業監管局 (IA: Insurance Authority) に正式登録されているライセンス保有代理店です。