米国利上げ先送りは経済環境を考慮

- テンガードホールディングスリミテッド

スタッフコラム

米国利上げ先送りは経済環境を考慮

[2016年4月1日]

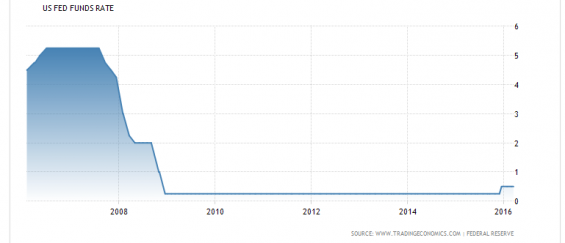

米FRBは時期見極めの姿勢を継続。利率を現状維持とするも、本年末のフェデラル・ファンド金利を0.9%に決定していることから予測すると、米国の利上げは年内2度にとどまる可能性を意味しており、以前予想されていた4回よりも少ないことになる。雇用市場は好調であるものの、FRBは今年の経済成長予測を引き下げている事や、議会後声明で設備投資や輸出の弱さに言及しており、米国経済にある程度の不確実性が存在している。ゆえに、利上げのペースダウンは合理的な選択と言えよう。

このほか、FRBは政策金利の方向性を決定する際、自国の経済状態のほか、他国の通貨政策も考慮する必要がある。つい先頃も、ECB(欧州中央銀行)が量的緩和と、同時にさらなる利下げも発表した。また、ほどなくして中国本土及び日本も更なる金融緩和で経済刺激を行っていることから、もし米国がこのタイミングで「タカ派」シグナルとなる利上げを宣言した場合、金利差が要因となって欧州や中国本土、日本から、資金が米国へと流れる動きを促してしまい、これら諸外国の新たな金融緩和策の効果を弱めることになるだろう。大局に配慮するならば、米国の利上げペースは遅くあるべきで、決して早くあってはならないと言えよう。

経済要因のほか、大統領選もFRBの決定を左右する要因だ。米国は11月に大統領選を控えている。経済に重大な変化が現れでもしない限り、FRBは従来同様、大統領選を口実の道具として、できるだけ金利の据え置きを維持しようとするだろう。こういった政治的要因に基づけば、もし上半期に米国が利上げを行わない場合、FRBが選挙を終えた後の年末ぎりぎりの時期に行動に出る可能性が高いと見る理由は大いにある。

1月に、米国が利上げを懸念した理由の一つとして世界同時株安の触発が挙げられる。利上げ懸念が緩和されるにつれ、短期投資の雰囲気は、特に新興国市場の株式・外替市場において改善がみられる。しかし、米国の利上げペースダウンが、世界経済が未だ逆境を脱していない事を意味している点に今後も注意が必要だ。経済下落圧力が消えない中で、株式市場の反発上昇幅には限界があると見られ、今後のマーケットが経済先行き懸念を理由に再び大幅変動を起こす可能性はぬぐいきれないだろう。

テンガード ファンドマネージメント ディレクター パトリック・シャム

(筆者本人は香港SFCライセンスホルダーであり、上述の株式を保有しておりません。)

- コラム

- お知らせ

- Q and A

証券取引委員 (SFC:Securities and Futures Commission) の Type 4, 9 のライセンスを取得しているファイナンシャルアドバイザーです。

香港強制性公積金計劃管理局 (MPFA: Mandatory Provident Fund Schemes Authority) の正規取扱代理店です。

香港保険業監管局 (IA: Insurance Authority) に正式登録されているライセンス保有代理店です。