米利上げ時期前倒しの可能性

- テンガードホールディングスリミテッド

スタッフコラム

米利上げ時期前倒しの可能性

[2014年6月30日]

今月18日にFOMCを終え、米FRBは資産購入プラグラムの規模を再び100億ドル縮小すると発表した。この縮小ペースの推測から、FRBは今秋にも資産購入プログラムを終了する見込みだ。将来的に、市場の焦点は利上げ時期へとシフトするだろう。記者会見やFOMC後の声明において、イエレン議長も利上げ時期について明示しておらず、いずれも、債権購入プログラム終了後も金融緩和環境を一定期間継続する予定であると繰り返している。現在、市場の見解ではFRBが利上げ予定をやや遅らせるとの予想が出ているが、これに対し筆者は反対の見解だ。なぜなら、FRBが2015年における政策金利目標を上方修正しているためだ。FRBでは2015年末のフェデラルファンド(FF)金利誘導目標を1.13%としており、もし当局が利上げ時期を遅らせるつもりがあるならば、このような金利誘導目標の上方修正をする必要などないだろう。それゆえに、FRBが利上げ時期を遅らせる可能性については、市場の一方的な願望であると言えそうだ。

今月18日にFOMCを終え、米FRBは資産購入プラグラムの規模を再び100億ドル縮小すると発表した。この縮小ペースの推測から、FRBは今秋にも資産購入プログラムを終了する見込みだ。将来的に、市場の焦点は利上げ時期へとシフトするだろう。記者会見やFOMC後の声明において、イエレン議長も利上げ時期について明示しておらず、いずれも、債権購入プログラム終了後も金融緩和環境を一定期間継続する予定であると繰り返している。現在、市場の見解ではFRBが利上げ予定をやや遅らせるとの予想が出ているが、これに対し筆者は反対の見解だ。なぜなら、FRBが2015年における政策金利目標を上方修正しているためだ。FRBでは2015年末のフェデラルファンド(FF)金利誘導目標を1.13%としており、もし当局が利上げ時期を遅らせるつもりがあるならば、このような金利誘導目標の上方修正をする必要などないだろう。それゆえに、FRBが利上げ時期を遅らせる可能性については、市場の一方的な願望であると言えそうだ。

FRBが金利誘導目標を引き上げた後、米国債プライマリー・ディーラーが米金利予想を追随するか否かが注目されている。プライマリー・ディーラーは2015年の米金利予想を0.75%としており、この数字はFRBの最新の予測よりも明らかに低い。政府目標とかけ離れた事態を回避するため、プライマリー・ディーラーが金利予想を引き上げる可能性は非常に高い。ひとたび引き上げとなれば、米国債利回りが確実に上昇し、世界の株式市場がダメージを被る事になろう。

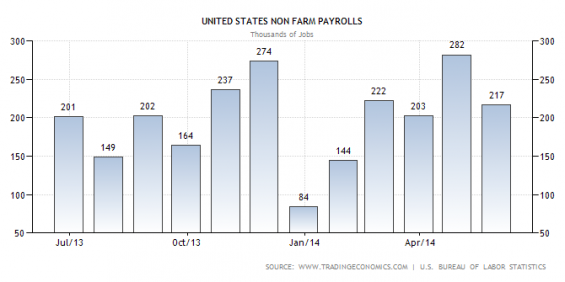

米利上げ時期は、雇用市場の良し悪しに左右される。過去数カ月にわたり米国の雇用市場は改善を続けており、非農業部門雇用者数では4カ月連続で20万人を上回っている。今後も非農業部門雇用者数が毎月平均20万人以上の増加を維持すれば、来年中に利上げの可能性があろう。米国が予想よりも早く利引上げに踏み切る可能性があるものの、利上げ幅はさほど大きくないはずだ。なぜなら、米国にはまだ大量の長期失業者や不完全雇用者が存在するため、現在の雇用市場の回復速度から推測すると、長期失業や不完全雇用の問題を解決するには、少なくともまた数年かかると見られ、現在の米国では利上げ幅を引上げる条件をクリアできていないと言えよう。

テンガード ファンドマネージメント ディレクター パトリック・シャム

- コラム

- お知らせ

- Q and A

証券取引委員 (SFC:Securities and Futures Commission) の Type 4, 9 のライセンスを取得しているファイナンシャルアドバイザーです。

香港強制性公積金計劃管理局 (MPFA: Mandatory Provident Fund Schemes Authority) の正規取扱代理店です。

香港保険業監管局 (IA: Insurance Authority) に正式登録されているライセンス保有代理店です。